Imposto de Renda 2023: o que os condomínios devem fazer

Tudo que você precisa saber a respeito do IR nos condomínios e ainda sobre como declarar seus investimentos

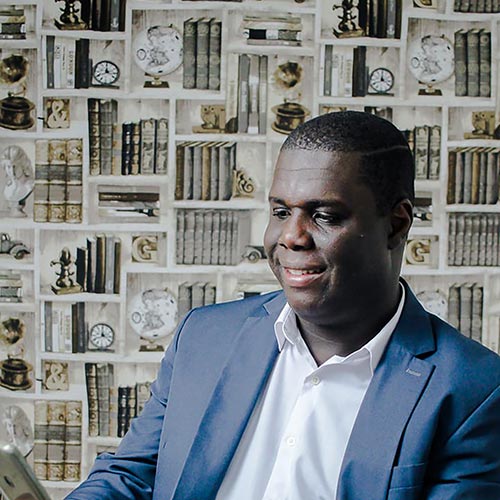

Gilcimar Conceição

O começo do ano, normalmente, é marcado pela correria e até mesmo por certo desespero dos contribuintes, afinal, lidar com o “leão” do Imposto de Renda não é uma tarefa fácil. Esquecer algum item pode gerar problemas graves, por isso, o trabalho precisa ser feito por um profissional de confiança. Contudo, o que é pouco discutido quando o assunto é IR, acaba sendo como os condomínios se encaixam nesse trâmite.

Por isso, a REVISTA DOS CONDOMÍNIOS falou com um verdadeiro especialista no assunto, o contador Gilcimar Conceição, referência no segmento condominial e professor do Curso Aprimora. Primeiramente, perguntamos sobre a obrigatoriedade do condomínio em pagar imposto de renda, e o entrevistado foi direto ao ponto nos falando que “não”, o condomínio não é obrigado a entregar as declarações e ainda nos explicou o principal motivo.

“A declaração que normalmente chamamos de imposto de renda, não informa somente a renda, informa outras operações, e na área condominial não existe renda em si. Os valores arrecadados são cotas, são rateios, não é uma renda que vai incidir imposto em cima”, explicou.

Outro ponto importante que Gilcimar abordou foram as diferenças entre o IR e a DIRF. O especialista comentou que a DIRF (Declaração de Imposto Retido na Fonte) é algo que antecede o popular imposto de renda, e é de obrigação da fonte pagadora. Um exemplo simples desse processo pode ser observado com o condomínio pagando o síndico mensalmente.

“Por exemplo, se um condomínio pagou R$ 1.000,00 por mês para um síndico, declarou R$ 12 mil ao fim do ano. E já a declaração do imposto de renda, que, na verdade, se chama Declaração de Ajuste Anual, a pessoa física declara os valores recebidos de diversas fontes, além de declarar dados sobre seu patrimônio para que a Receita Federal possa ver a evolução patrimonial, então são duas situações diferentes”, disse.

E por falar em síndico, como ele se encaixa em todo esse processo? É um questionamento comum, mas que precisa ser tratado com cuidado. Os gestores precisam declarar imposto de renda? Depende. Para tal, o síndico, que já se preocupa diariamente com esse problema, precisa se encaixar na obrigação de rendimento tributário, ou seja, se ele ou ela recebeu mais de R$ 28.550,50, é obrigatório realizar a declaração acessória, e Gilcimar comenta a melhor forma para essa situação.

“É um cálculo meio chato e complexo, por isso que é importante para o síndico ter um acompanhamento de um profissional de Contabilidade para que possa ter a situação explicada, porque são muitas as informações que o síndico deve levar em consideração para saber se é ou não obrigado a declarar”, comentou.

Falamos ainda a respeito da “receita” do condomínio e de um ponto muito importante: quando não é feita a cobrança do imposto de renda.

É comum no meio condominial que o edifício alugue espaços ou até mesmo as partes mais altas para instalação de antenas ou painéis publicitários, e isso gera valores para aquele condomínio. Isso é um fato, mas existe um “caviar”. Gilcimar explica que esse tipo de rendimento é diferente. Ele é considerado de “partes comuns”, e pelo condomínio não ser uma PJ, esse tipo de renda é tratado como se fosse da pessoa física.

“Teve um aluguel mensal de antena de televisão, deu R$ 12 mil no ano e o condomínio tem dez condôminos. Cada um vai declarar que recebeu R$ 1.200,00 na sua declaração de ajuste anual como se fosse rendimento deles, mesmo que o valor não tenha passado na conta do condômino”, disse.

E ele ainda completa a informação com o texto da base legal a respeito da isenção de locação de partes comuns do condomínio.

“(…) nos termos do artigo 3º da Lei n 12.973/2014, a partir de 14 de maio de 2014, ficam isentos do Imposto sobre a Renda das Pessoas Físicas os rendimentos recebidos pelos condomínios residenciais constituídos nos termos da Lei nº 4.591, de 16 de dezembro de 1964, observado o limite de R$ 24.000,00 (vinte e quatro mil reais) por ano-calendário, e desde que sejam revertidos em benefício do condomínio para cobertura de despesas de custeio e de despesas extraordinárias, estejam previstos e autorizados na convenção condominial, não sejam distribuídos aos condôminos e decorram: 1 – de uso, aluguel ou locação de partes comuns do condomínio; 2 – de multas e penalidades aplicadas em decorrência de inobservância das regras previstas na convenção condominial; ou 3 – de alienação de ativos detidos pelo condomínio.”

Flávio Cohen

Como proceder em relação aos investimentos?

Por sua vez, o também contador Flávio Cohen, especialista em investimentos, nos contou como essa modalidade precisa ser encarada na hora de enviar a Declaração do Imposto de Renda.

Afinal, o que precisa ser declarado quando o assunto é investimento? O especialista fala que todas as pessoas que tiveram um rendimento acima de R$ 40 mil no ano precisam contribuir, independente da modalidade, ou seja, poupança, CDB, LCI, LCA, CRI, CRA, entre outros.

Contudo, Cohen chama atenção para, talvez, o ponto mais importante no que se diz respeito ao tema: operações na bola de valores, mercadorias, de futuros e assemelhadas. De acordo com o especialista, essa nova regra da Receita Federal estipula que apenas as pessoas que realizaram alienação no ano-calendário cuja soma foi superar a R$ 40.000,00 ou com apuração de ganhos líquidos estão sujeitas à incidência do imposto.

E caso a pessoa precise declarar seus investimentos? Ele explica que esses valores precisam ser declarados em bens e direitos, “respeitando os códigos de renda fixa, fundo de investimentos e ações”, completou. E não acaba por aí. As criptomoedas estão num momento difícil, com várias moedas em queda, mas é muito importante não as negligenciar.

“Tributação se dá quando houver permuta (troca da cripto moeda). Tem que apurar o ganho de capital para pagar o imposto no mês seguinte. Ganhos acima de R$ 35 mil referente à venda de Bitcoins e criptomoedas incidem da seguinte forma: R$ 5 milhões de lucro: 15% acima; de R$ 5 milhões até R$ 10 milhões: 17,5%; acima de R$ 10 milhões até R$ 30 milhões: 20%.

Por fim, apresenta outros números importantes em relação à Renda Fixa, como CDB, RDB, LC e LF, lembrando que o imposto é em cima da rentabilidade:

Até 180 dias de investimento, 22,5%;

De 181 a 360 dias de investimento, 20%;

De 361 a 720 dias de investimento, 17,5%;

Acima de 720 dias, 15%.

Contatos

Gilcimar Conceição

@gilcimarconceicao.contador

Flávio Cohen